很多公司都会给员工提供employee stock purchase plan (ESPP),一般都给15%折扣买公司股票。不同的plan有不同的折扣细则,比如LZ前司就是直接按purchase date价格15%折扣购买,现司是取offer date和purchase date两个的最小值再算15%折扣购买。

虽然价格越低越有优势,但是LZ还是建议再烂的plan也尽量买满。最差的情况是买到之后立即卖出,至少大概能锁定约15%的利润,除非purchase date之后第二天开盘暴跌。

如果对公司股票不乐观,完全可以采取以上即买即卖策略,保证落袋为安,虽然税务上可能吃点亏。

如果对公司有信心长期看涨,那么基本策略应该是每次买满,长期hold不卖出,这样每年都没有收入税和资本利得税。

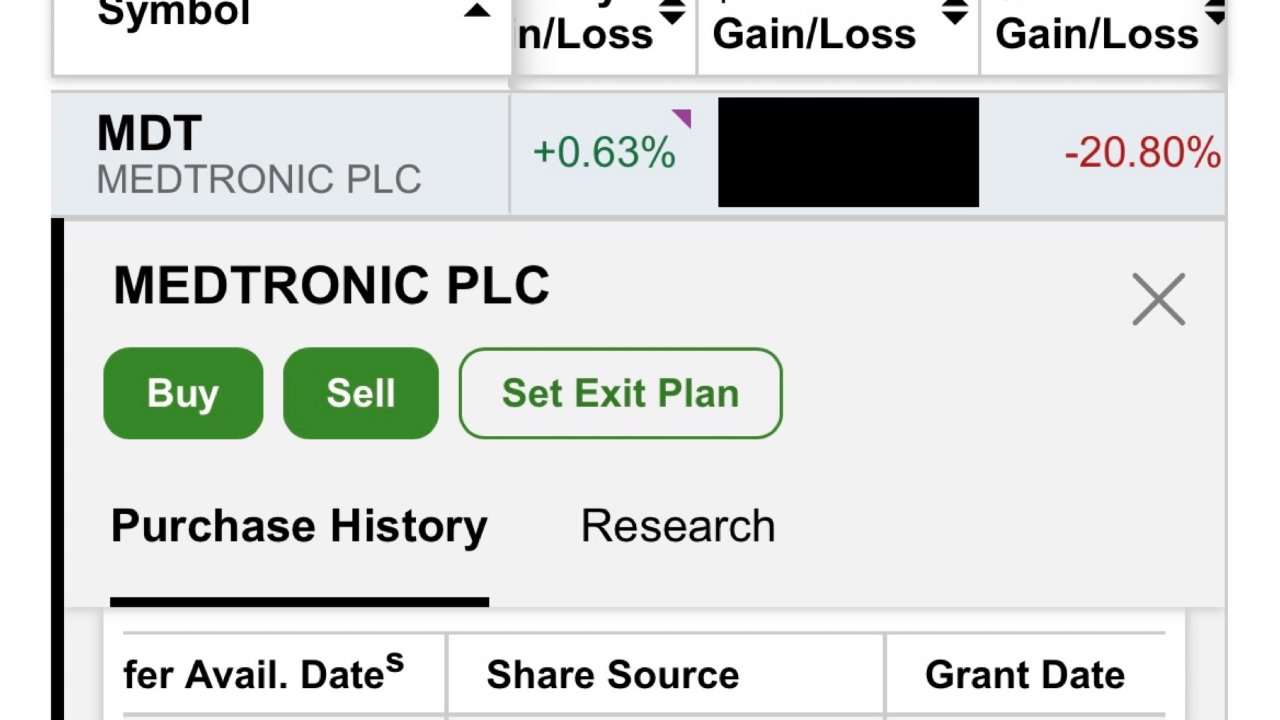

如果盲目乐观,那确实有可能亏钱,比如标题图片,为了等一波税务好处结果亏了20%还不知道能不能回本🥲

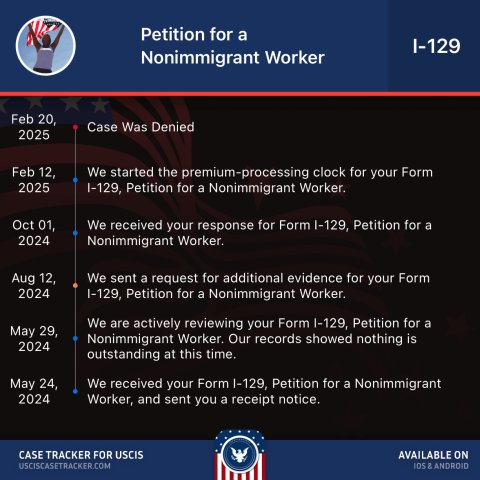

ESPP税务上分disqualified disposition和qualified disposition。

disqualified disposition是指sale date-offer date小于两年或者sale date-purchase date小于一年。普通收入的部分都是purchase date price-real purchase price,剩下的是资本利得部分sale price-purchase date price。如果sale date-purchase date小于一年那么是短期资本利得,否则是长期资本利得。一般公司都会在来年W2上包括这部分普通收入并标注,报税的时候注意勾选并调整cost basis,不然会被double tax。

qualified disposition是指sale date-offer date大于两年且sale date-purchase date大于一年。这种情况下普通收入就比较少了,是min(sale price-real purchase price, discount),剩下的都是长期资本利得。一般W2不会包含此情况下的普通收入,但是报税的时候也要仔细填对普通收入的部分,否则可能会被audit。

君君提示:你也可以发布优质内容,点此查看详情 >>

本文著作权归作者本人和北美省钱快报共同所有,未经许可不得转载。长文章仅代表作者看法,如有更多内容分享或是对文中观点有不同见解,省钱快报欢迎您的投稿。

最新评论 1

:我沒這個煩惱..