发布了长文章 7月前

在美国退休前必做这5件事,90%的人不知道

发布了笔记 10月前

1099自由业者/自雇记得交预付税哦

😎 2024年的estimated tax预付税截止日期: Q1 截止日期:4/15/2024 Q2 截止日期:6/17/2024 Q3 截止日期:9/16/2024 Q4 截止日期:1/15/2025 🤑 如果你是W2员工,但公司给股票或期权(RSU/RSA/ISO/NSO/ESPP),今年又大赚。你可能也要考虑交estimated tax,来避免明年4月交太多税哦 🥲忘了交有多少罚金? 说是罚金,其实是罚利息!少交的部分每天都在滚利息。 目前2024年Q1和Q2的利息高达8%😱!!!! 如果你不交这个税,能在别处赚到8%,那不交也行。 但如果不能赚这么多,还是乖乖按时交预付税吧,别让IRS从你这赚利息了🥹

发布了笔记 10月前

如何利用美联储加息,获得稳定被动收入💰

菌菌知道一开始行动会有点难,毕竟从0到1最难,但是从1到100就太简单了。 菌菌保证当你试过第二次就会停不下来!看着账户余额猛涨,那感觉真是一个字,爽! 不知不觉间,你就能攒下好几万,甚至几十万,直接踏上通往财富自由的快速路! 只要美联储还没降息,这5%的利息就还能维持,大家就放开手薅羊毛吧! 祝大家都能薅到美联储的羊毛,日进斗金!

发布了长文章 10月前

看完这6条,长期护理险才不会买错!拒绝买完后悔!Long Term Care insurance

发布了长文章 10月前

独生子女:怕的不是失业,而是父母患病卧床!一招解决!子女为爸妈选购长期护理险指南

发布了长文章 10月前

9.0高分台剧《不够善良的我们》敲响警钟!7成老人晚年不能自理,你要一肩挑吗?

发布了笔记 11月前

震惊!99%的人理财方式是错的!1%理财秘诀曝光!2分钟学会

今天菌菌要分享一个让你的投资理财如虎添翼的秘诀——逆向思维! 想象一下,当你面对一个迷宫时,你会怎么做?(图2) 聪明的你可能已经想到了,从出口开始反推,才是最高效的方法。 投资理财也是同理! ❇️正向思维理财 菌菌总会遇到客人的提问:“手里有10万闲钱,该买什么理财产品?”殊不知,这个问题本身就是一个陷阱。 因为在问“买什么”之前,你应该先问自己:“我的理财目标是什么?” 这就是逆向思维的核心:先明确目标,再制定策略,最后选择匹配的产品。 反观大众常犯的错误:盲目跟风热门产品,只看眼前的收益,结果在市场的迷宫中越陷越深,到头来发现钱没有高效增值,反而浪费了宝贵的时间。 ❇️菌菌经常看到这样的例子: A跟风买了某保险,交了5年保费后才发现并不划算,想要退保却损失惨重 B被会计师催着买了4年的IRA,却从未购买任何投资 C的401k存满了,却遇到资金周转不开,从中取钱要交税和罚金 这些问题的根源,就在于他们没有明确目标和策略,而是盲目选择了某些貌似有利可图的产品。 ❇️逆向思维理财 那么,如何才能学会利用逆向思维呢? 其实很简单,你只需要按照以下步骤: 一、确定不同人生阶段的理财目标(买房、退休、子女教育、父母医疗等) 二、评估每个目标所需的资金和投资时长 三、根据自身风险承受能力,调整现有的投资组合,补充必要的理财工具 四、在众多产品中,找出与目标最匹配、最高效的 当你养成这样的逆向思维习惯后,你就能在纷繁复杂的理财世界中,触碰到最本质的东西,从而实现财富的高效配置与稳健增长。 ❇️专业的人做专业的事 当然,专业的事还是要交给专业人士。如果你觉得自己的理财知识不够全面,不妨借助投资顾问的专业知识的深度和广度来验证你的判断。 普通投资者就像是在金融超市里逛货架,能见到的产品有限,而投资顾问们则是这家“超市”的管理者,对所有商品了如指掌。 ❇️最后,请你想想:如果让你描绘理想的退休生活,会是怎样的?你最想实现的理财目标又是什么? 欢迎在评论区告诉菌菌,大家一起交流讨论。

发布了笔记 11月前

信托Trust在美国有多重要

🤔信托Trust是干什么的? 将你名下所有资产都写入信托,并指定你的受益人。 当你去世后,信托中的资产就可以绕过法院的Probate遗产认证,直接转给你指定的受益人。 🫣不做信托Trust会怎样? 去世后你的资产需要经过法院的Probate遗产认证。 😩遗产认证Probate有4大坏处! 💢费用高昂 法院,律师,执行人都是要收费的,而且费用会随着遗产金额的增长而阶梯式增长。 比如清点一个简单的40万遗产, 律师和执行人【每人】收费$1.1万。 每个州有自己的收费方法,加州具体如下:第一个10万收费4%,下一个10万收费3%,下一个80万收费2%,下一个900万收费1%,下一个1500万收费0.5%。另外,法院费用还要几千美金,房产估算费用还要占房产的0.1%。 💢耗时漫长 法院的拉锯战,从开始到结束至少6个月到2年 💢信息公开 所有的法院文件,遗产价值,遗产归属人,遗产归属条件都是公开的,人人都查得到。 💢不受控制 分遗产的时候,一个压根不了解你家庭状况的法官说了算。你家的事法官哪知道啊?最后的分配结果很可能就不是你想看到的。 ㊙️哪些东西即使不做信托Trust,也可以绕过遗产认证Probate? 任何写了受益人的账户都可以,包括: ✅银行账户 Checking & Savings Account ✅退休账户 Retirement Account (401K,Solo 401K, IRA, SIMPLE IRA, SEP IRA, 403B, 457B...) ✅医疗储蓄账户 Health Savings Account (HSA) ✅投资账户 Brokerage / Advisory Account ✅年金 Annuity ✅寿险 Life Insurance 开户时会提醒你写beneficiary,如果你当时嫌麻烦skip了,现在千万别再嫌麻烦了! ⏰30秒完成,能避免probate一堆麻烦事! 🙋🏻建议资产为多少的人去做信托? 一般来讲,如果你有房子,信托必做,因为房子价值高。 但如果资产较少,其实是没有Probate的,但多少算“少”,每个州是不一样的。 比如加州是$184,500,纽约是5万。大多是资产$10万以下没有Probate,但也有很多州是低于$5万左右。 🙋🏻如果你想知道你所居住的州,资产少于多少可以绕过Probate? 🔍可以google "small estate exception +州名” 🖋️受益人的选择 受益人的指定方法有很多,并不是只能选择一个人。 ✅简单直接,一个人拿100% ✅写两个人,每个人拿到多少的百分比,你可以自己发挥 ✅写两个人,一个人是primary,另一个人是contigent。如果分配遗产时,primary受益人已去世,或找不到人,或拒收遗产,那么遗产归第二个contigent受益人所有 账户中的受益人填写一般是这些花样,而在信托中你还可以展开其它花样,比如某受益人需要达成某件事,才能获得遗产。没错,这些电影桥段,都能在现实生活中实现,写进信托条款里。 ⏰💰💰💰 总之,提前做好信托规划,不仅能省钱省时,还能保护隐私,最重要的是可以完全按照自己的意愿分配遗产,好处多多! 👇👇👇 🥰有任何疑问或需要,欢迎找菌菌聊聊 👍关注菌菌,咱们下期干货见

发布了笔记 11月前

这4样东西千万不要放进信托|早看到该多好

为了避免遗产认证程序,许多人都设立了Living Trust。由于设立一次不便宜,就想把所有资产放进去。 但你知道吗?并不是所有资产都适合放入Living Trust,有些甚至放进去反而得不偿失! 🚫第一禁忌:退休账户 包括401K,Solo 401K,IRA,SIMPLE IRA,SEP IRA,403B,457B,用退休账户购买的年金等。将它们放进trust会让你多缴税。 根据TCJA法案,受益人必须在10年内取光账户金额。但如果放进Trust,这个期限缩短为5年,意味着更高的税额!因此,在账户内设立受益人就够了。 🚫第二禁忌:健康储蓄账户(HSA) HSA内的资金用于支付医疗费用并且免税。由于其免税性质,不能将它们放入信托。因此,在账户内设立受益人就够了。 🚫第三禁忌:UGMA/UTMA账户 这些是为未成年子女设立的投资账户。在孩子成年后转入孩子名下之前,监护人会管理并控制账户。但如果将UGMA/UTMA放进Trust,该账户反而会被卷入probate。因此,在账户内设立受益人就够了。 🚫第四禁忌:私家车 将车辆转入信托,反而会触发所有权转移费和税费。DMV有特殊渠道可在车主去世后直接过户,且无需经过probate。因此,将私家车放入信托没有必要。 但值得注意的是如果你的车是收藏性质的,可以放进Trust。 不要让这些坑成为你遗产规划的绊脚石,保持清晰的资产管理,让财富传承更顺畅! 👏 👏 👏 🔮运来:大数据不是乱推的,当你刷到这条笔记时,说明你的财运就要来啦! ✨菌菌的主页还有更多理财干货,我们下期见

发布了笔记 11月前

拒绝被法院薅羊毛,1分钟教你高效传承遗产

上期菌菌讲了作为富人如何避免遗产税,本期讲讲如何避免遗产认证,它将影响所有人,无论贫富。 🧐什么是遗产认证Probate? 如果你没提前说好该把哪些家产分给谁。法院就会插手,决定你的家产怎么分,分给谁,如此会伴随3个麻烦: ⏱️耗时:整个程序要花6个月至2年不等,期间遗产会被冻结 💰花钱:法院、律师和执行人都要收费,通常会花费总遗产的3-7% 😩决定不当:分配结果可能让家人内讧不断,导致进一步打官司 ㊙️怎样才能避免遗产认证呢? 用不耗时又不花钱的方法把财产交给家人,有两个方法: 1️⃣在账户上写受益人🥰 * 银行账户 Checking & Savings Account * 退休账户 Retirement Account (401K,Solo 401K,IRA,SIMPLE IRA,SEP IRA,403B,457B...) * 医疗储蓄账户 Health Savings Account (HSA) * 投资账户 Brokerage / Advisory Account * 年金 Annuity * 寿险 Life Insurance 2️⃣设立信托Trust🤴 那些无法设置受益人的资产,比如房产、公司、藏品等,只要全部放进Trust,标注好受益人,就也能规避probate了! 设立Trust就跟报税时找会计师或用TurboTax一样,你可以自己在LegalZoom线上办理,或委托律师代劳。不过如果你的资产实在太多,还需要交遗产税,就得使用ILIT了,它是更复杂的一种Trust。 这需要你与保险公司和律师紧密合作,通常最快捷的做法就是找投资顾问或保险经纪为你包办。两者可选的人寿保单范围不同,但投资顾问的选择相对更多。 总之,提前部署好遗产传承大计,才能让你的财产分配到对的人手里,而非被白白掏空!机智的小伙伴可得快行动啦! 但千万不要把所有东西全部扔进Trust,有4样东西放进Trust,会得不偿失!具体下期见! 👏 👏 👏 🔮运来:大数据不是乱推的,当你刷到这条笔记时,说明你的财运就要来啦! ✨菌菌的主页还有更多理财干货,我们下期见

发布了笔记 11月前

美国政府会拿走你多少钱?遗产税秘密曝光

💸 遗产税秘密揭晓! 🫵美国政府会拿走你多少钱? 虽然这个话题有些沉重,但认真搞懂遗产税,才能防止政府把你辛苦赚来的钞票据为己有,让家人能获得尽可能多的遗产! 🔍 什么是遗产税: 遗产税是一个人去世后,政府对其遗产征收的税。税率根据遗产价值确定,但有一定的免税额。超过免税额就开始征税,税率在18%-40%之间。但进入40%的税率非常容易,只需超过1百万的免税额就进入最高税率。 🇨🇳非美国公民和绿卡: 个人遗产免税额仅为6万美元,手上有个房子就肯定超额了! 🇺🇸美国公民和绿卡人员的免税额(2024年额度): 个人:$1361万 夫妻:$2722万 不过也别太乐观,因为免税额在2018-2025年间被翻倍了,之后可能会减半(TCJA法案)。 除了上面的联邦遗产税,每个州还有自己的遗产税政策,所以提前了解很重要! 🤔如何规避遗产税呢?有两个方法: 🐜 蚂蚁搬家法 适合超免税额不太多的朋友。利用每年赠予的免税额度,每年向亲朋好友赠送金钱或股票,一点点减少资产总值。比如2024年你可以免税的给每个人1.8万的礼物。给10个人,总资产就少了18万。 🏦 不可撤销寿险信托ILIT 适合超免税额较多的大佬。本质上就是将一份或多份寿险放进不可撤销信托,需交遗产税时,就可以用大额赔偿金抵扣,让你高枕无忧! ⚠️ILIT vs 寿险 注意,ILIT与直接买寿险不一样! 直接买寿险,赔付金额也会被算入遗产,与其他资产一起征税。这对本就要交遗产税的人来说就是雪上加霜。相反,ILIT能避免将寿险算入遗产。 对这方面感兴趣的朋友欢迎评论【ILIT】深入探讨 除了遗产税,probate也是一大杀手锏,会让你的家人在耗时耗钱的流程中大出血! 关于如何避开probate,菌菌下期再聊。 👏 👏 👏 🔮运来:大数据不是乱推的,当你刷到这条笔记时,说明你的财运就要来啦! ✨菌菌的主页还有更多理财干货,我们下期见

发布了笔记 11月前

美股投资的4个技巧|1分钟0基础到自动搞钱

✅直接用market order 很多新手喜欢用limit order在特定价格买卖,其实对长期投资者来说,这没必要。 直接market order以当前价格买进更重要,否则你可能会因为几毛钱几块钱,买不进来或卖不出去。错失优质股的增长,或者没卖出垃圾股而赔得更多。 作为普通投资者,早早买到并拿住,比买到好价更厉害。 ✅何时买入? 👉对于增值的东西,趁早买入总是最佳选择。 比如:人们通常会在报税时存IRA,然后投资,所以基本上股市3月和4月会涨,因为很多人在买。 很多机智的朋友会在1月1日就存好,立马买完等涨,就会比报税前才存的朋友,足足争取到了1年零3个月所带来的潜在收益。 👉如果你对前景有疑虑,不妨做dollar cost averaging,每周一买入! 设置recurring investment在每周一花固定金额自动购入。它赚钱的奥秘在于贵的时候少买,便宜时多买。比如:每周用$200买股票,股价$100时,你能买2股。股价$50时,你能买4股,等涨的时候就赚翻啦! 为什么是周一?是因为Monday effect,周末攒了2天的坏消息会在周一全部反应在股市中,就会导致一点下调,所以买的时候会便宜一点。这就是recurring investment的小窍门哦! ✅狠狠宠爱行业龙头股票 在各行业中,龙头企业凭借规模、资金和营销能力的优势,处于不可撼动的地位。 像Apple、Tesla、Nvidia和Google等,他们如此耳熟能详就是因为是行业龙头,最值得投资者长期持有。 ✅这两个神仙基金不要错过 如果懒得选股,这两个万金油就是最棒的被动赚钱佳品:VOO和VGT VOO追踪S&P 500大盘,即美国最大的500家公司的表现,而VGT专注科技股。两只基金过去10年年化回报率分别达到12%和20% ,而年费只有0.03%和0.1%,真的物超所值! 可以按照你的风险承受能力按如下分配, VGT比VOO浮动更大: * 80% VOO+20% VGT * 50% VOO+50% VGT * 20% VOO+80% VGT 这两个非常适合懒人,根本不需要操作,买后就进入自动赚钱mode了。 👏👏👏 ✨运来:大数据不是乱推的,当你刷到这条笔记时,说明你的财运就要来啦~~~ ✨菌菌的主页还有更多理财干货,我们下期见

发布了笔记 12月前

这三个问题必搞清楚|职场新人401K攻略

🚀 职场新人必读! 掌握401K攻略,从这三个问题开始!💼💰 📖 别翻401K handbook啦! 直接问employee benefit员工福利部门更快捷! 主要就是这3大问题! 💰 Match是多少? 在职场中,match是你的401K存款中,公司愿意白给你的钱。了解公司给多少match,可以帮助你最大化你的退休储蓄。 因为这是白给的钱!相当于给自己涨3-10%的薪水!不要错过这个机会! 💼 存多少能拿到全部match? 这个还是直接问比较好,否则自己容易算不明白。想要获得全部的match,你需要存入公司规定的薪水百分比。 ⏳ Vesting Schedule是什么? Vesting Schedule指的是你在公司工作一段时间后,才能完全拥有公司白给的match。如果你提前离职,可能只能带走部分match。了解这个vesting schedule,有助于你制定更好的职业发展规划! 🔍这三个问题是最重要的,赶紧了解吧! 🚀菌菌主页还有新人必备的401K攻略,分别是: * 401K存traditional还是roth?哪个更划算? * 401K该存多少?%是多少? * 401K选择什么fund?让你赚翻? 📌记得收藏,以备将来查阅哦! ✨菌菌的主页还有更多理财干货,我们下期见

发布了笔记 12月前

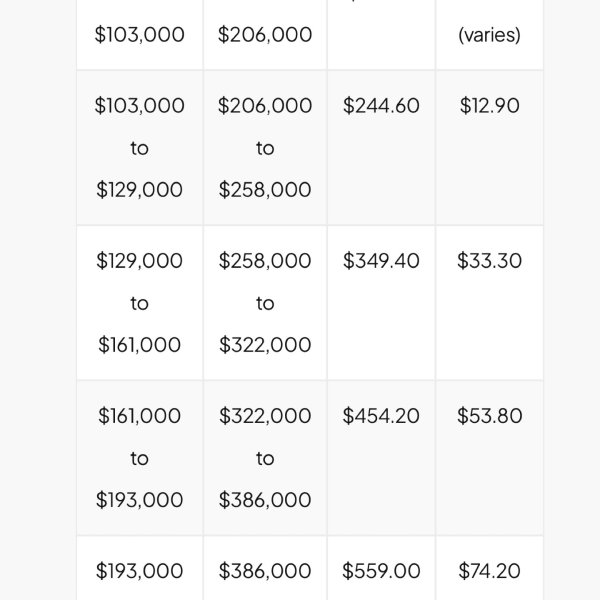

Medicare保费多好几千|只因没有税务规划

🤔 你知道吗?可税收入高了,交的Medicare保费就会多出好几千!别再当冤大头了! 不少小伙伴都知道65岁将获得medicare,再也不用花大价钱买医保啦!但你知道吗?如果你的可税收入过高,别人拿medicare交一点钱,而你要花大价钱,每年自掏腰包$2500-6000不等。 这不是很冤大头吗?本身收入高,就交更多税,最后medicare还要被额外薅羊毛。 接下来菌菌就教你一招避免! 💰 底层逻辑:减少可税收入,不减少总收入。从不交税的账户中取钱吧! 为了保证我们的生活质量,我们只需减少可税收入就好了,那就是适当的从不会交税的账户中取钱。 * 你的投资账户brokerage,即使是长期投资也要交长期增值,也会被算进可税收入中。 * 你的房租收入、银行利息、包括IRA和401K都会被算进可税收入中交税。 这时拥有无税账户就极为重要,比如Roth IRA、Roth 401K、Roth 403b等。在美国,取钱交税的账户千千万,但取钱不交税的只有6种方法! ✅ 想了解哪6种账户不交税?去菌菌主页《赚钱不交税秘籍》看看! 年轻时多利用取出无税的账户,能保证你在退休后,既有交税也有无税的收入。以此来控制应税收入和交税的多少,让你有更灵活的操作空间! 💬有些小伙伴可能会说:退休后不上班,就没有那么多收入了。再加上消费降级,根本用不了那么多收入。 💡 资金链没问题,谁会愿意消费降级呢?退休后兴趣爱好多了,医疗开销也大增! 任何一项study都得出了一样的答案:没有任何一个人愿意消费降级,除非资金链有问题,导致被迫的消费降级。 要知道50岁的你一定比30岁的你赚的多得多,而50岁的你花的也比30岁的你多得多。因此,假如你现在才30、40岁,觉得退休后能花的能比现在还少,那是天真了。 退休后的你被兴趣爱好所充斥,而每个兴趣爱好都是要花钱的。相比现在上班的你,没有大量的时间花在兴趣爱好上面。另外,随着年龄增长医疗花销就会变多。相比年轻时的你,基本不去医院。这些都是很实际的会花钱的情况。 👏👏👏 拒绝边多交税,边多交Medicare保费。 📚 想了解更多理财tips?逛逛菌菌的主页,看看《赚钱不交税秘籍》吧! 🔮运来:大数据不是乱推的,当你刷到这条笔记时,说明你的财运就要来啦! ✨菌菌的主页还有更多理财干货,我们下期见

发布了笔记 1年前

IRA开户后,该怎么投资?

👏打开理财新世界的大门,本期菌菌教你开户Traditional IRA后该买哪些基金? 开户后,就等着给钱钱们找个好窝咯~ 菌菌推荐两款实力超赞的ETF基金作投资选择: 💎 VOO - Vanguard S&P 500 ETF 这款基金绝对是Traditional IRA的当家主力! ✨ 模拟标普500指数:妥妥的美国严选,好的加进来,坏的扔出去~ ✨ 一步覆盖美国500家大型公司,分散风险 ✨ 超低0.03%的年费,10年年均12.92%,超高性价比 🚀 VGT - Vanguard Information Tech ETF 科技潮儿们看过来!这款是你的黄金搭档~ ✨ 投资科技行业龙头企业,前景无限 ✨ 较低0.1%的年费,10年年均20.40%,超高性价比 如何组建相均衡、发展潜力十足的组合: ✅80% VOO+20% VGT ✅50% VOO+50% VGT ✅20% VOO+80% VGT 💰别忘了Fidelity的5%活期存款利率哦! 在确定投资方向前,资金先在这里赚闲钱,绝对是理财首选~ 好啦你现在有令你财务自由的赚钱机器啦! 现在就行动起来吧!有任何疑问随时喊菌菌~ ㊙️最后一句箴言 切勿弄得花里胡哨,less is more。 作为外行人,不懂 market rotation和 business cycle,不知什么时候该卖出换别的基金,搞一堆不同的基金只会交更多智商税。 利用大盘获得稳定的回报+充足的时间复利就是最棒的! ㊗️大家的IRA从此进入起飞模式,几百万的账户即将唾手可得✌️~ 👏👏👏 ✨运来:大数据不是乱推的,当你刷到这条笔记时,说明你的财运就要来啦~~~ ✨菌菌的主页还有更多理财干货,我们下期见

发布了笔记 1年前

会计师叫你买IRA?手把手教你开户

菌菌将教大家如何在综合能力最强的Fidelity开户Traditional IRA账户 在Fidelity官网或手机App上开户非常便捷: 1️⃣ 选择"Open an account" 2️⃣ 选择"Open a Traditional IRA" 3️⃣ 填写个人信息 4️⃣ 选择资金转入方式 💰 银行账户 5️⃣开户后存钱: ✨ 存入会计师告诉你该存入的金额 记得存入“2023 contributions”才能给2023年报税减税! 6️⃣ 购买投资 不知道该投资什么的小伙伴,请期待明天菌菌的内容: 开户IRA后,该买什么投资? 👏👏👏 🔮运来:大数据不是乱推的,当你刷到这条笔记时,说明你的财运就要来啦! ✨菌菌的主页还有更多理财干货,我们下期见

发布了笔记 1年前

6个难题,1次解决|女性理财秘籍

根据the institute for women’s policy research的调查,女性在理财上所遇到困难不容忽视! 🆘女性更长寿(平均比男性长寿5-7年) 男性的平均寿命为76,而女性的平均寿命为81. 活得更久,如不准备更多退休金,将很难保证生活质量 🆘女性会因照料配偶和父母而放弃工作 失去工作等于失去收入来源,进而更难攒钱 🆘女性更倾向于规避风险 选择低于平均值的保守投资,会让钱生钱的速度更为缓慢 🆘女性的平均收入仅为男性的76.5% 更低的收入,让女性拥有更少的资金进行理财 🆘女性更少参加退休账户(401K,403B,IRA) 由于女性倾向于规避风险,所以在没有全面了解之前,女性更少贸然去行动。延迟参加退休账户+更少的平均收入+更保守的投资,等于拥有更少的退休金 🆘女性对理财知识了解更少 但这并不是个坏处。由于女性更乐于接受专业建议,相比花费大量时间和金钱试错,直接吸收专业知识会获得更大的益处。 接下来菌菌将针对上面的6大问题,给女性一点理财上的建议。 ㊙️如何解决:太长寿 钱不够花 拥有能让你一辈子有钱花的投资很重要。在美国你有3个选项: ✅Social security benefit美国社保:政府在你退休后给你发工资,直到你去世。它直接从你的工资中划钱出去缴费,这个你管不了。基本上社保提供的退休金为你年薪的30%左右,目前最高的退休金每月不超过$3822。 ✅Pension:公务员和老师都有这个,但只有4%的私企在提供它。大多数人没见过这个东西。 ✅Annuity:它是任何人都可以购买的一种理财,有lifetime income的annuity可以管你一辈子。跟社保一样,除了发养老金的机构从政府变成保险公司,以及养老金的额度你可以提前灵活规划。 ㊙️如何解决:照料家人 全职照料家人时更需要收入来源,这时最好的两个解决办法是: ✅为配偶配备disability insurance:保费通常为年薪的1-3%,当出现disability需要人照顾时,却能保证获得70%的年薪进账。 ✅为父母配备LTC insurance:当父母生活不能自理,人们可以找专业的护工照料,或者自己照料,然后所产生的费用由保险公司出。目前市面上最受欢迎的LTC insurance有个功能:如果额度没用完,会以现金形式返还给家人。 ㊙️如何解决:规避风险 如果倾向于低风险低回报,那么最好: ✅投入更多本金 ✅尽早开始理财 ✅了解适合的风险区间 在退休账户中投入过多的保守投资,就像是在高速上一直开40迈,任何一个负责的交警都会告诉你这样做很危险。了解适合的风险回报区间很重要,保守不等于有益。 ㊙️如何解决:收入更低 收入更低说明本金更少,那么就需要有: ✅更高的收益率 ✅尽早开始理财 ㊙️如何解决:少参加退休账户 ✅如果雇主提供401k(403b、457),尽快参加且至少拿满match。菌菌主页有401k全攻略。 ✅如果雇主不提供,自己可以开IRA。 ㊙️如何解决:对理财知识了解更少 ✅接受专业建议的指导。你纠结很久花费很多资金试错的大问题,在专业顾问面前其实是个easy fix。不但如此,专业顾问还很容易发现你不曾发现的问题,助你更早步入正轨。 ✅专业顾问会根据你的情况结合他们的专业知识,直接告诉你怎么做能最高效的达成心愿。 👇👇👇 🧠很喜欢的一句话:穷人什么苦都能吃,就是不想吃学习的苦;而富人什么苦都不能吃,就是能吃学习的苦。 💪所以女孩子们,想成为一个搞钱厉害的女孩,现在开始跟专业人士吸收知识,一定会有你想要的结果 🌳种一棵树蕞好的时间是十年前,其次是现在! 👍关注菌菌,咱们下期干货见

发布了笔记 1年前

6个赚钱不交税的方法|在美理财必知道

很多小伙伴留言跟菌菌说:美国赚点钱全交税了,避税太难了。不是合法避税太难,而是你没有找对方法!美国赚钱不交税的账户汇总都在这里啦! 金牌规划师,熬夜整理,倾囊相授! IRS不想让你知道的避税账户都在这里了! (1)Roth 401K(403b、457…) 为退休金做准备 交税细节 ❌存钱:交税 ✅增长期间:无税 ✅59.5岁后取钱:无税 优缺点: ✅能买基金 ✅大多公司给match(公司也帮你存点) ✅不限制取现用途 ❌只有雇主提供,你才能存 ❌每年有存放上限,不是想存多少存多少 (2024年最多能存2.3万,满50岁能多存7500)❌限制取现年龄:要等到59.5岁之后才能取款,否则全部交税+10%罚金 (2)529或者Coverdell 为孩子准备的教育基金 交税细节 ❌存钱:交税(有些州无税) ✅增长期间:无税 ✅取钱用于教育:无税 优缺点: ✅能买基金 ✅一些州存钱能抵税 ✅不限制取现年龄 ❌限制取现用途:只能用在孩子的教育上面 ❌每年有存放上限,不是想存多少存多少 (3)Health savings account(HSA) 为医疗花销做储蓄 交税细节 ✅存钱:无税 ✅增长期间:无税(有些州有税) ✅取钱用于医疗:无税 优缺点: ✅能买股票基金 ✅三重省税=从头到尾不交税 ✅公司不提供你可以在外面自己开户 ✅不限制取现年龄 ❌你需要拥有高自付额保险High deductible health insurance才能存HSA ❌每年存放有上限,不是想存多少存多少(2024年存放上限:个人存4150,家庭存8300;满55岁能多存1000) ❌限制取现用途:必须花在医疗相关费用上,否则有罚金 上面3个的门槛较特殊 🙉要么需要公司提供 🙉要么需要有孩子 🙉要么需要你拥有高自付额保险 接下来三个无门槛,更灵活~ (4) Roth IRA 为退休金做准备 交税细节 ❌存钱:有税 ✅增长期间:无税 ✅59.5岁后取钱:无税 优缺点: ✅无需雇主提供,自己可以在外面开户 ✅投资种类全面:股票基金、债券、CD、年金等等,应有尽有。 ✅存进去的钱可以随时取出来(但不能取增长) ✅不限制取现用途 ❌本金一旦取出,将放不回去,每年都有严格的存放上限。 ❌每年存放有上限,不是想存多少存多少(2024年存放上限7000,满50岁能多存1000) ❌要等到59.5岁之后取出,否则全部交税+10%罚金 (5)投资型寿险 在寿险保单里面投资基金 交税细节 ❌存钱:有税 ✅增长期间:无税 ✅取钱:无税 优缺点: ✅想买多少买多少 ✅可以投资基金 ✅不限制取现用途 ✅不限制取现年龄 ✅附加高额死亡赔偿 ❌有费用 ❌必须保证寿险不失效。一旦寿险失效,它将变成普通投资账户,赚钱交税。 ❌必须通过投资顾问购买 (6)Municipal Bond市政债券 它不是账户,而是个债券,利息无需交联邦税。如果你买的是自己州发行的,利息也无需交州税;但如果你买的是别州发行的,利息要交本州州税。 比如:住在加州,买加州市政债券,所得利息无需交联邦和加州州税。住在加州买纽约州市政债券,利息只能免联邦税。 通常是“税率很高的富人”在brokerage里面买一些。它不适合在IRA和401K此类赚钱不交税的账户内购买。 交税细节 ❌存钱:有税 ✅增长期间:无税 ✅取钱:无税 优缺点: ✅它不是个账户,而是一个债券,可以随时买 ✅想买多少买多少 ✅加州和纽约州的利息会高一些 ✅不限制取现用途 ✅不限制取现年龄 ❌虽然什么rate都有,但是长期回报率很低,据统计长期只有2%左右。 总结 (1)Roth 401K: 需雇主提供 (2)529/Coverdell:只能用在教育花销 (3)HSA:只能用在医疗花销 (4)Roth IRA:每年能存的较少 (5)投资型寿险:需通过投资顾问购买 (6)市政债券:长期回报较低 👇👇👇 🤩欢迎补充还有什么赚钱无税的账户? 🤩或者无税的搞钱方法? 💬欢迎在评论区讨论 🌟建议收藏,作为你合法避税的参考答案! 🥰有任何疑问,欢迎找菌菌聊聊 👍咱们下期干货见

发布了笔记 1年前

401K全攻略:401k该存多少?看这一篇就够了

10%‼️ 为什么? 1.能拿走所有match 2.除非你手头很富裕,否则不适合存超过15% 1️⃣拿走所有match match就是公司白给你的钱,哪有白给不要的道理? 大多数公司的match在工资的3-10%,也就是说如果你能拿走全部match,就相当于今年工资涨了3-10%,这不香吗? 虽然每个公司对于你存多少才能拿到这个3-10%的规定不一样,但是99.9%的公司,只要你能存10%,就能拿走全部match。 当你觉得存10%对生活没任何影响,想存更多时可以调节成15%。但如果再往上加,你先等等! 2️⃣除非你手头很富裕,否则不适合存超过15% 你可能会经常看到人们说“401K应该直接拉满”。没错,手头富裕想怎么拉满都行。 但你要知道401K是超级长期投资,不到60岁不能取。那你从现在到60岁不可能不花钱啊。 想组成一个高效的赚钱机器,你需要有4种不同期限的储蓄: - 长期:60岁以后才能取 - 中期:10年以后再取 - 短期:3-5年再取 - 超级短期:应急资金 每一个期限的储蓄都有能令你高效赚钱的策略,401K只是其中一种。你需要的是四个不同期限的储蓄齐飞!在那之后再逐渐把401k拉满也不迟!切勿本末倒置 ❌常见误区 绝大多数人的资金都在超级短期里面,然后尽最大努力往长期里面存。 忽略了中期和短期,这可不是浪费了时间和复利赚不到钱这么简单,而是通胀都抵不过。 现在的1万,十年后购买力只有6千。放到中期期限的储蓄里面,十年后会变成2.6万。你更想要哪个? 如果在60岁之前从401K里面取钱,不但全部交税,还有额外10%罚金。这么急着给IRS送钱,你图啥啊? 因此,当你存到10-15%时,想进一步拉满之前,不要让中期和短期闲着,赚钱机器高效运转的前提是四个齐飞! 想少走十年弯路,见菌菌主页更多干货 😣如果储蓄10%令你生活压力倍增 先去搞清楚公司的401K存多少能拿走全部match,然后先存那么多! 或许是3-6%,总之不会有10%那么多

发布了笔记 1年前

401K攻略:Traditional vs Roth 选哪个?

金融界最牛逼账户是Roth‼️ 为什么? 🤩因为赚钱不交税 什么时候用它最划算? 😆当赚的会比存进去的钱还多 假如你30年内每年存1万,按10%的增长,30年后账号内会有165万。 🙋🏻提问:你愿意哪部分交税,30万还是135万? ✅如果你选择30万交税,135万无税, Roth就能帮你达成~ ⚠️s&p500年均回报为10%,所以10%并不是unachievable。但如果你用target fund将很难达成10%。 【详情见上期:401k攻略:如何选基金?】 如果你依然在纠结选择哪个,至少在这两年该存Roth 为什么2024和2025是Roth年? tcja法案有效期为2018-2025年,该法案让全民少交税。当法案在2026年过期,全民将交更多的税。因此,这两年存Roth,存进去的钱交税,换来以后增长无税。 如果你想做roth conversion(将traditional转成roth),或者mega/backdoor roth(富人专用),最好尽快在这两年行动。 一些反驳Roth的声音: 1)会计师推荐我traditional 事实是大多数会计师自己都在用Roth。 他们推荐给客户traditional不是为了误导谁,而是当一个客户去找会计师,目的就是今年报税能减税越多越好,而能立刻达成这个目标的唯一方法就是存traditional。会计师的推荐没毛病。 但当你不盯着一棵树,往后退退,看整片森林时,你会很容易发现Roth的好处。 总之,你想现在少交税用traditional,想以后少交税用Roth。 2)你这是误导人!退休后人们不上班了, 收入会更低,会交更少的税,上班时税交的多应该用traditional做退税。 这里有两个误区: 1)如果你早早就开始了投资理财规划,有各种投资理财账户,就不要觉得你退休时收入会很低。相反,你的收入会真的不少,那么你的税也不会少。 2)美国的投资理财账户绝大多数都是取出时要交税的,取出时不交税的账户只有6种,其中3种还不是谁都能用的(有时间菌菌盘点一下这6种无税账户,敬请期待)。 然而你将唯一的几个无税账户都给推开了,那么退休时满手都是要交税的账户,你交的税还会少吗? 如果你是如下情况, traditional可能更适合你 如果你从50岁才开始存,每年存少量traditional只为了减税,里面金额一直也没投资,也没指望账户里面能有什么增长,那么选traditional是正确的。 假如一个人从50岁开始存,每年存7千直到60岁,即使每年有10%的增长,60岁时账户内也仅有11万。其中7万是自己存的,只有4万增长。 这种情况下增长并没有多少,或许存traditional更划算一些。

发布了笔记 1年前

401K全攻略:怎么选基金?

怎么选基金? 每家公司选的合作券商都不同,所以每个公司的401K里面的基金也都不同。 但不要紧! 你只需要遵循2个原则! 1️⃣target fund纯纯智商税 为防止大家存钱后不知道怎么投资,把资金放着让通胀慢慢吃掉,by the law,你的钱会自动购买target fund。 target fund的选择完全根据你的年龄。看看你距离60岁还有多少年。离60岁越远,股本越多债券越少。离60岁越近,债券越多股本越少。 看起来很合理,但它有两个问题: 1)太保守 2)费用高到离谱 保守:target fund总会有债券,债券越多你的回报越少。s&p 500美股大盘年均10%,而债券越多,你的回报率越会低于大盘。401K作为一个退休账户,不到60岁不能取,还有好几十年的增长期限,完全没有必要那么保守。 费用高:调查发现target fund的平均年费在0.52%。很难想象这么傻的全自动基金要收这么高的费用。一边收获着更低的回报,一边交着更高的年费,我们图啥? ❌所以远离target fund是第一步! 2️⃣直接选s&p 500 你常听到“美国大盘今天涨了xx/跌了xx”,那个美国大盘指的就是s&p 500: 美国最大的500家上市公司。上市公司千千万,能被选入s&p 500的都是美国严选。能力不行的会被踢出去,能力好的会被加进来。总的来讲,它的长期年均回报率为10%。 你的401K fund里面一定会有1-2个写着s&p 500的,选其中那个expense ratio费用低的就好,通常费用不超0.15%,还有0.01%的。 看好科技股? 除了s&p 500,如果你很看好未来的科技,那么可以选择fund里面有Nasdaq或者technology字样的。费用同样是越低越好,最好不超0.3%。科技股的长期潜在回报高于s&p500,但风险也更高一些,账户浮动会更大。 如果选科技fund时很难抉择,看看historical return,你可以看看5年、10年、20年的回报率。对比回报率和费用,选更物超所值的那个就好。 总之你可以随便选比例 - 100% s&p 500 - 80% s&p500 + 20% tech - 50% s&p500 + 50% tech ✅最后一句箴言 切勿弄得花里胡哨,less is more。 作为外行人,不懂market rotation和business cycle,不知什么时候该卖出换别的基金,搞一堆不同的基金只会交更多智商税。 利用大盘获得稳定的回报+充足的时间复利就是最棒的! ㊗️大家的401K从此进入起飞模式,几百万的账户即将唾手可得✌️~

发布了笔记 1年前

ISO多交几万冤枉税:只因一个税表

incentive stock option(ISO) 只要你在行权ISO后交了AMT,那么从那一年开始你每年都要申报Form 8801,直到你把所有AMT Credit全部用完。 一旦漏报,你将无法使用没用完的AMT Credit。唯一的补救方法就是amend近3年的税表。 如果你用Turbotax或者会计师报税,一定要提醒和检查报税文件里是否有Form 8801。

发布了笔记 1年前

如何把旧401K转到新公司?

旧401K转到新公司的401K 它主要有三个好处: ✅401K loan 需要钱的时候,你可以向自己借钱,无论是本金还是利息最后也是还给自己。总之可以在手头紧时,给自己提供除了银行以外的选项 ✅backdoor roth 当你的收入过高,存traditional ira不给退税,又不能直接存Roth ira,你就会想存backdoor Roth。做backdoor roth时如果你的traditional ira里面有资金,会让你平白无故多交税。因此,不少人不想把旧401K转进traditional ira里面,更愿意转进新公司的401K。 ✅55岁rule 大家都知道退休账户在59.5岁之前取出需要交税和10%罚金。对于401K,如果你在55岁离职,那么你在55岁就可以开始取钱花,无罚金。(注意:离职和满55岁都是必要条件 在操作前,你要先确定三件事: ❓新公司是否接受旧公司的401K? 如果不接受,就只能留在原公司或者转到自己的IRA里面 ❓对比两家公司401K的费用和投资选项 公司可以随意选择跟哪家401K券商合作,所以大几率你会遇上不同的401K费用和不同的投资选项。如果新公司的401K更好,才值得转,不然不如转进自己的IRA。现在的IRA已基本实现无手续费/账户费了,且有海量投资选择。 ❓401K里面是否买了公司的股票 有些401K可以买自家公司的股票,如果你有。立刻stop!找个financial advisor,因为这里涉及你不想错过的NUA福利。操作不当,福利全无。 了解上面内容后,依然觉得转进新公司的401K对你是个好的选择后,我们开始正式的操作▶,具体步骤详见图片️啦~

发布了笔记 1年前

离职后,如何把401K转进Fidelity IRA

把旧401K转到IRA非常简单,就3步: 1️⃣拿到旧401K的statement 2️⃣开户IRA 3️⃣打电话给401K进行转账 ❓即使你的公司提供的不是401K,而是SIMPLE IRA、SEP IRA、403b等,都没关系,步骤一样。 ❓选择用Fidelity是因为它综合能力最强。菌菌用过超10家券商,还是最喜欢他们家。你想用别家也可以,步骤一样。 👇接下来菌菌在图片里讲讲每一步的重点 下期告诉你怎么把旧401K转进新公司的401K

发布了笔记 1年前

离职后,401K怎么办?

当你离开一家公司,你的401K该怎么办呢? 无论你是跳槽、被裁员、公司倒闭、被收购还是合并,根据联邦法律,你的401K永远是你的。 它既不属于公司、也不属于基金公司,更不属于政府,它不会就那么没了,你大可放心。 很简单,401K永远是你的,你可以选择带走它! 你有四个选择: 1️⃣留在原公司 2️⃣把它带走:转进自己的IRA 3️⃣把它带走:转进新公司的401K 4️⃣变现 图片里讲讲每种的优缺点

发布了笔记 1年前

2024年报税!10个省税小技巧!part 2

如果用itemize,以下可以帮你减税: 1️⃣如果有人欠你钱bad debts 🫴🙅♂️ 2️⃣如果你的房屋欠款不用偿还了😜 3️⃣如果你有记录收入税或消费税的习惯💸💸 4️⃣如果你的投资赔了📈📉 5️⃣如果你捐钱给慈善机构💒💰 6️⃣如果你卖了自住房🏡💰 7️⃣如果你赌博输钱🎰💸 8️⃣如果你有房屋贷款利息🏠💵 9️⃣你在联邦宣布的灾害中遭受损失🌪️💸 1️⃣0️⃣如果你在医疗上花了很多钱🏥💰

发布了笔记 1年前

2024年报税!25个省税技巧!part 1

无论你用standard deduction还是itemize,以下都能帮你减税: 1️⃣如果你提前取钱被银行罚款🏦💸💸 2️⃣如果你有学生贷款🧑🎓👩🎓 3️⃣如果你或家人在上学/进修🏫📚 4️⃣如果你是教师 👩🏫👨🏫 5️⃣如果你有小孩👧👦🧒 6️⃣如果你自购医疗保险🏥🧑💼📝 7️⃣如果你是低收入💵💸 8️⃣如果你有能源车🌿🚘 9️⃣如果你家有太阳能☀️🔋 1️⃣0️⃣如果你家有装修升级🏚️🔧 1️⃣1️⃣离婚配偶赡养费👩🏻⚡️🧑🏻🦱 1️⃣2️⃣如果你的车有商业用途🚗💼 1️⃣3️⃣如果你的家有商业用途🏠💼 1️⃣4️⃣如果你把钱存进退休账户👴👵 1️⃣5️⃣如果你把钱存到HSA健康储蓄账户🏥🩺 放不下那么多图,第二天放剩下的10个itemize能用到的省税小技巧。

发布了笔记 1年前

报税前必考虑的4个省税方法

1️⃣ 用itemized deduction 💰在2023年,如果你是单身deduction超过$13850(或者夫妻合并报税$27700),那么用itemized deduction能让你省更多的税。 通常这个会计师或者turbotax会自动帮你选择最适合并省最多税的计算方法。但菌菌这里列出三个常见的能用在itemized deduction减税的大额费用。 ✂️房屋利息:如果你在2017年12月15日之后贷款买房。根据你贷款利息,最多可以让你抵扣75万。在该日期之前购买的房屋,最多能抵扣100万。 ✂️税:在2023年,你最多可以抵扣$1万的房产税、州和地方所得税或销售税。 销售税sales tax适用于全年内所有大件购买,比如家庭装修,汽车,摩托车,船等。IRS官方对于大件购买的定义是不会每年都买的东西。 ✂️医疗费:如果你的医疗费超过了7.5%调整后的收入(AGI),也可以用来抵税。 2️⃣存Traditional IRA 💰只要在报税前,你就还可以存入2023年的额度!2023年最多可以存$6500(满50岁可以存7500)。 注意,你存的额度不能高于你的主动收入,即打工收入。(投资、利息、房租收入都不算主动收入) 你存多少,就可以为你的总收入减多少。收入少,交税少,继而达到省税的目的。 IRA作为一个退休账户,只要等到59.5岁就可以开始取钱。因此,存进去的钱永远是你的,这并不是花钱省税。只是把钱从左口袋放到右口袋,即可达成省税目的。 ⚠️如果你很年轻,你可能更适合Roth IRA。虽然不能为2023年报税而省税,但是存进去的钱和以后的投资增长,在59.5岁后全部都可以无税。 因此,想要为去年省税,存Traditional IRA。想要为退休省税,存Roth IRA。 🔍存完IRA,不知道该怎么投资,可以找找菌菌的内容"ira开户后,该如何投资?"有详细讲解 3️⃣自雇,记得存SEP IRA 💰在报税前,开个SEP IRA,你可以存入20%总收入,最多$6.6万。 切记,让会计师或者turbotax计算完你的税之后,告诉你一共能存多少到SEP IRA。不要自己算,极其容易算错。放多了可是有罚金的。 跟IRA一样,存多少,就能将收入降低多少。收入低就能少交税。 🎊多亏新法案SECURE ACT 2.0,从今年开始券商开始陆续开放Roth版SEP IRA。之前只有tradition ira的选择。 总的来讲,想要为去年省税,存Traditional SEP IRA。想要为退休省税,存Roth SEP IRA。 🔍存完IRA,不知道该怎么投资,可以找找菌菌的内容"ira开户后,该如何投资?"有详细讲解 4️⃣存HSA 如果你在2023年医疗保险是HSA eligible的high deductible health plan,那你在报税前可以存HSA。 💰2023年个人最多可存$3850,家庭最多可存$7750。满50岁可以多存1000。 这是个医疗储蓄账户,只要把钱用在医疗花销上面,可以实现完美的三重省税。 存进去的钱给你退税,投资增长无税,只要把钱用在医疗花销上面取出也不交税。即从头到尾不交一点税。 5️⃣别拖! 🙋♂️如果你对以上有任何疑惑: 1️⃣问会计师 2️⃣-4️⃣问investment advisor/financial advisor 你的疑惑在他们那里几分钟即可轻松解决,不要自己纠结。早做准备,避免手忙脚乱。 👍从0到1很难,但从1到100就很简单了!只要设置好以上account,以后每年省税就简单极了 🎉大家省税快乐~

发布了笔记 1年前

2024选举年对美股有什么影响

2024🇺🇸选举年来啦 对美股有什么影响,有什么可乘之机? 🙋🏻1️⃣🇺🇸选举对股市有什么影响? ⚠️历史数据显示:与非选举年相比,选举年的前5个月,通常具有更低的回报率和较高的波动性。 ✅但在初选和选举日之后,当不确定性消除时,市场往往会反弹并重回上升轨道。 ✨因此,对于长期投资者来说,选举年与否对回报的影响很小。 👁️🗨️能承担更高风险的短期投资者,倒是可以借鉴并利用一下选举年的波动性 🙋🏻2️⃣选举结果对回报有影响吗? 自1936年以来,在选举年初就开始投资S&P 500的投资者: ✅当democrat获胜时,年化回报为11.2% ✅当republican获胜时,年化回报为10.5% ✨因此,无论选举结果如何,其年均回报均表现强劲,不会有什么影响。 🙋🏻3️⃣选单一执政期间投资可取吗? ❌如果一个人只相信democrat或者只相信republican,只在单一执政期间投资,回报就会很惨。 ✅不管谁in the house,都坚持持长期,回报表现才是最好的。 ✨因此,无论是选举年还是非选举年,选举结果如何,或是谁执政都无所谓,对长期投资没什么影响,大家一切照常就好了。

发布了笔记 1年前

NSO怎么卖才是真的赚?

A有1万个NSO strike price为$12,他在$18时行权。A想再涨涨就卖,结果股价直接跌到了$14。 😫A担心股票会跌穿strike price $12,心想那样就赔钱了,所以他以$14的价格赶快把1万股全卖掉了,庆幸自己跑时还赚了2万。 然而A真的赚了2万吗? ❌并没有!在$14时卖掉,直接让A赔了4万! 🥲你可能疑惑了: 不对啊?A的NSO的行权价格是$12,他只花了$12买股票,难道不应该只要卖价高于$12就赚钱了吗?在$14时卖出,怎么会赔4万呢? 😎NSO怎么卖才能赚? ❌高于strike price行权价格卖出,不等于赚。 ✅想要赚钱,你要高于行权时的市价卖出,才是真的赚了。 在例子中,A是在股价为$18时行权了1万股,那么如果他想赚钱,必须要以高于$18的价格卖出才行。以$14的价格卖出,就是每股赔了$4。 🧐NSO盈亏原理是什么? NSO的cost basis 由两个部分组成 = strike price+行权后的bargain element 行权后的bargain element=行权时的市价-strike price 因此,cost basis=strike price+行权时的市价-strike price = 行权时的市价 想要赚钱,卖价就要高于cost basis,即行权时的市价。

发布了笔记 1年前

职场新手获得rsu rsa iso nso espp怎么交税

🤩你太优秀啦!能给stock compensation的公司都是前景和薪资齐飞的好公司! 💹管理好了,stock comp会变成你的资产很大的一部分! - 💰RSU/RSA 公司白送你公司的股票 ✅vest:收入税 ✅sell:增值税(长/短) - 💰NSO 公司白送你期权,可以以提前预定的价格在未来买股票。 与ISO相比,NSO更灵活但交税更多。 ✅exercise:收入税 ✅sell:增值税(长/短) - 💰ISO 公司白送你期权,可以以提前预定的价格在未来买股票。 与NSO相比,ISO限制更多但有更多交税优惠。 ISO(disqualifying disposition) ✅sell:收入税+增值税(长/短) ISO(qualifying disposition) ✅exercise:无税(但可能有AMT) ✅sell:长期增值税 - 💰ESPP 你能以员工折扣价购入公司股票(折扣最高达15%,每年限购$2.5万) ESPP(disqualifying disposition) ✅sell:收入税+增值税(长/短) ESPP(qualifying disposition) ✅sell:收入税+长期增值税 - 💰为了最大化地留住利润,了解它们什么时候交税?交什么税?即可避免被打个措手不及!

发布了笔记 1年前

99%的人stock option税报错了!多交税啦

当你行权并卖掉公司的stock option,99%的人收到的1099-B上面的cost basis都是错的😭 🙋🏻举个例子: A有5000个公司期权,行权后立马卖掉。 strike price是$1,行权和卖出价都是$20。 报税前他收到了税表: - [x] W-2: $95k income - [x] 1099-B: $100k proceeds (0 cost basis) ❌如果你就这样把95k和100k放进turbotax,95k交收入税,100k交增值税,那就交太多税啦! ✅实际上:收入税是95k,增值税是0! ⚠️问题就出在1099-B上面的cost basis是0。 真实的cost basis应该是: cost basis=$95k+5000*$1=$100k (w-2那95k income加上你花的5k行权金) 增值=proceeds-cost basis=100k-100k=0增值 🗣️不光TurboTax会搞错,很多对stock comp没有经验的会计师也会搞错,所以大家记得自查! ✍️发现错误,在Form 8949修正cost basis即可

发布了笔记 1年前

退休规划你掉进过哪个坑❌

一项调查研究中,financial advisors筹集出了人们在退休规划中的常犯错误: ❌49%低估了通胀对退休储蓄价值的影响 ❌46%低估了寿命:医疗越来越发达,人们的寿命也越来越长。活得越久,就需要越多退休金来防止老后破产 ❌42%高估了投资收入 ❌41%过于保守地投资 ❌40%不切实际的收益预期 ❌39%忘记规划医疗开销 ❌35%不懂收入来源分配:合理分配收入来源,可以做有效的利润和税务规划,有更多利润,却交更少的税,获得更多可支配收入 ❌33%过于依赖公共福利:social security benefits实际很少 ❌23%低估了房产开销:养房子不便宜,这就是为什么很多人说房子是liability,not asset ❌21%投资过于激进:年轻时投资激进可能非常有利,但退休者更需要流动性,激进投资会导致波动过大,短期很难弥补突然的损失 🎊🍾祝大家快乐退休,注意绕过这些错误哦!

发布了长文章 1年前

美联储停止加息?警惕高息CD和国债陷阱

发布了长文章 1年前

2024年美股投资方向?美联储降息影响?美国经济前景?

发布了长文章 1年前

Robinhood黑五3重好礼!不用花钱就能薅到羊毛!Robinhood开户奖励

发布了长文章 1年前

加州长期护理税来袭!加州打工人必读,远离税收陷阱!长期护理税豁免

发布了长文章 1年前

新手投资防骗指南,揭秘骗局(美国篇)

发布了长文章 1年前

美股即将迎来巨变?一旦出现这个信号,美股投资的黄金时机来临!

发布了长文章 1年前

美联储放弃软着陆?银行暴雷后,下一个危机正悄然逼近!

发布了长文章 1年前

经济衰退来袭?两大黄金法则,带你走上财富自由的捷径!

发布了长文章 1年前

年金该怎么利用?最能发挥它的长处?一文看懂

发布了长文章 1年前

年金收入交税难题,如何避免陷入税务漩涡?精通年金缴税的关键!

发布了长文章 1年前

省税必备!年金vs寿险,谁才是最佳投资选择?

发布了长文章 1年前

一次投资,终身获益!让你退休后收入倍增!秘密武器就是收入年金income ann

发布了长文章 1年前

证券型年金,如何选择更有保障?专业投资顾问带你一步步分析Variable Annuity (VA)!

发布了长文章 1年前

策略选对,收益翻倍:RILA年金投资选项大揭秘👀

发布了长文章 1年前

低风险!高收益!RILA年金带你颠覆投资规则!

发布了长文章 1年前

FIA年金投资全解读,送给你最优投资策略!| 安全投资不赔钱!

发布了长文章 1年前

揭晓投资不赔钱的秘密:FIA固定指数型年金攻略 | FIA(Fixed Inde