最近这几个月,经常会收到很多朋友的短信、邮件和电话,问我一些关于投资理财的问题,2020年注定是个不平凡的一年,新冠病毒来得猛烈,半年的日子里我们大部分时间都是宅在家里,虽然多了很多和家里人相处的时间,也同样期盼着平静安稳的日子赶紧回来。

金融市场也是动荡不安,生怕这会儿没站在C位似的,先是剧烈震荡,接着随着三月初油价大跌,短短十天,美股四次熔断,也真是涨了见识。

每到这种动荡的时候,都会有很多人想到理财的重要性,想着投资、债券甚至买不动产,其实我今天想要聊聊这一切投资理财的基础,那就是储蓄。文章所有内容都是个人观点,仅供参考,欢迎讨论。

很多DM的小伙伴应该都是受过传统中式教育的启蒙和影响,所以在储蓄这方面应该是做的不错的。反观美国小伙伴,很多人都没有很好的储蓄意识,甚至开了好几张信用卡,拆东墙补西墙,当然善用信用卡没有问题,但是不给自己留后路,没有应急资金储备Emergency Fund就会很危险。一旦出现失业、生病或者一些大事件的时候,很可能资金链就断掉了,把自己逼入死胡同。

我个人认为,应急资金储备Emergency Fund应该能够维持你日常生活开销6到12个月,即使出现之前提到的问题没有现金进账,也足可以支持你6到12个月衣食无忧。我觉得这样能让自己更清楚地明白自己想要什么,也能做出更理性地决定。比如,是否继续维持一段婚姻,完全取决于感情,而不是经济;是否辞职离职,完全取决于个人发展和前景,而不是每个月的收入;是否投资一些风险较高的股票或者房地产等等。

即使是这部分做储蓄的保命的钱,我们也可以动动脑子,好好想想把它放在哪里。举个极端的例子,放在你家床板下面,这钱每天都在贬值,现在美国每年的通货膨胀率大概在3%左右,所以只要这钱不能够以每年3%的增幅增长,就是在贬值。

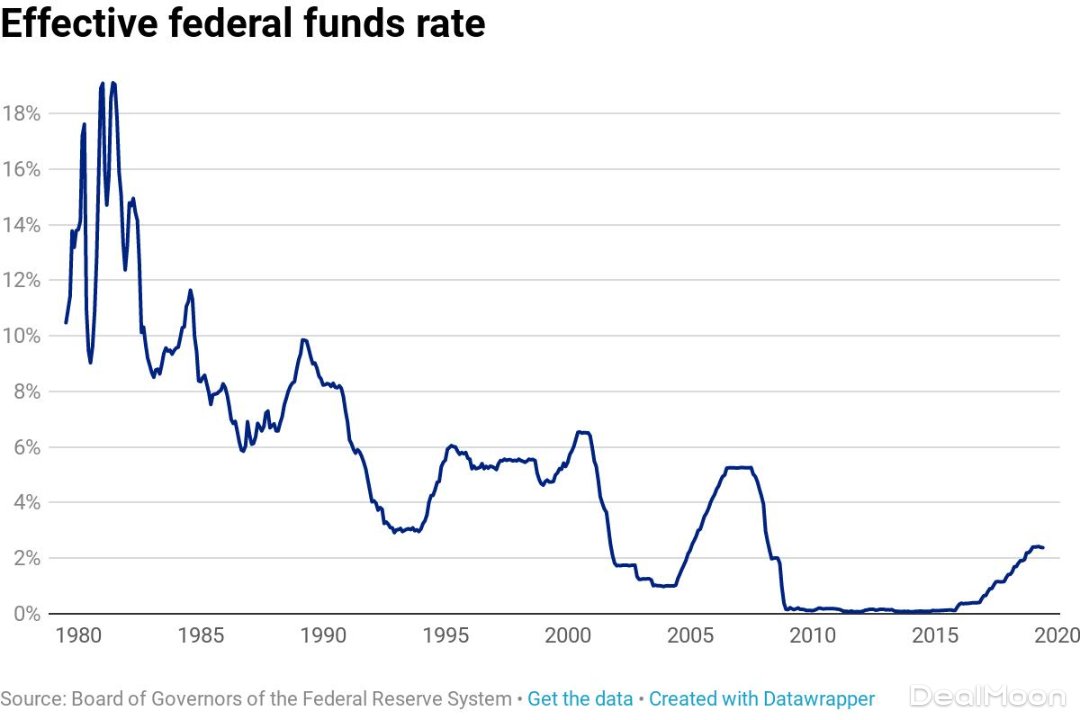

回头来看看大环境,美联储在2019年7月、9月、10月连续三次降息,2020年三月有一次紧急降息,现在几乎到了零利率。各大银行给出的储蓄利率呢?FDIC给出的数据是平均的Savings Accounts的平均利率在0.06% APY,真是惨不忍睹。

一般来讲,我会把这部分应急资金储备的钱放在High Yield Savings Accounts或者 Money Market Accounts里,后者通常会有个minimum balance,如果账户里的钱低于这个最低值,就会被收管理费。很多提供这两类账户的银行或者CreditUnion信用社都是FDIC/NCUA insured,所以只要你放进去的钱不超过$250k,理论上来讲都是安全的,至少是有美国政府做担保的。

值得提一句,美联储在Regulation D里规定从Savings Accounts或者Money Market Accounts里交易取钱的次数每个月不能超过六次,我个人觉得无所谓,要真的是需要用钱的时候,你一次多取出一些不就可以了吗?

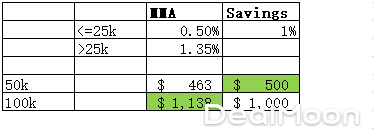

Money Market Accounts给出的利率一般都会比Savings Accounts高,因为从银行的角度出发,MMA里面的钱可以用作低风险投资,比如购买政府证券Government Securities,而Savings Accounts里面的钱,银行只能用来发贷款Loans。但是,如果你继续往下看就会发现,因为现在的利率太低了,所以很多Savings Accounts的APY也都不差,甚至完胜MMA。而且因为MMA给出的高利率通常会有个下限,比如前$25k给到0.5%APY,超出$25k的部分给出1.35%APY,小伙伴们可以根据自己准备放入的应急资金储备Emergency Fund的数额,做个简单的计算。如果你存入$50k,给出1.0%APY的Savings就更划算;如果你存入$100k,MMA就更加划算。

另外,我一个星期以前帮一个朋友推荐MMA的时候,查了一圈rates,结果今天打开一看,里面的利率全都下调了30%左右,才短短一个星期的时间啊。

把目前市面上High Yield Savings和Money Markets Accounts给出利率相对较高的机构列出来,给大家做个参考,所有的利率都会随时间变化,所以大家随时查着点儿,虽说是应急资金储备的钱,也不能任由它贬值啊,0.06%的平均APY,真是不能接受。再次声明,纯属个人观点,仅供参考,欢迎讨论。

High Yield Savings Accounts

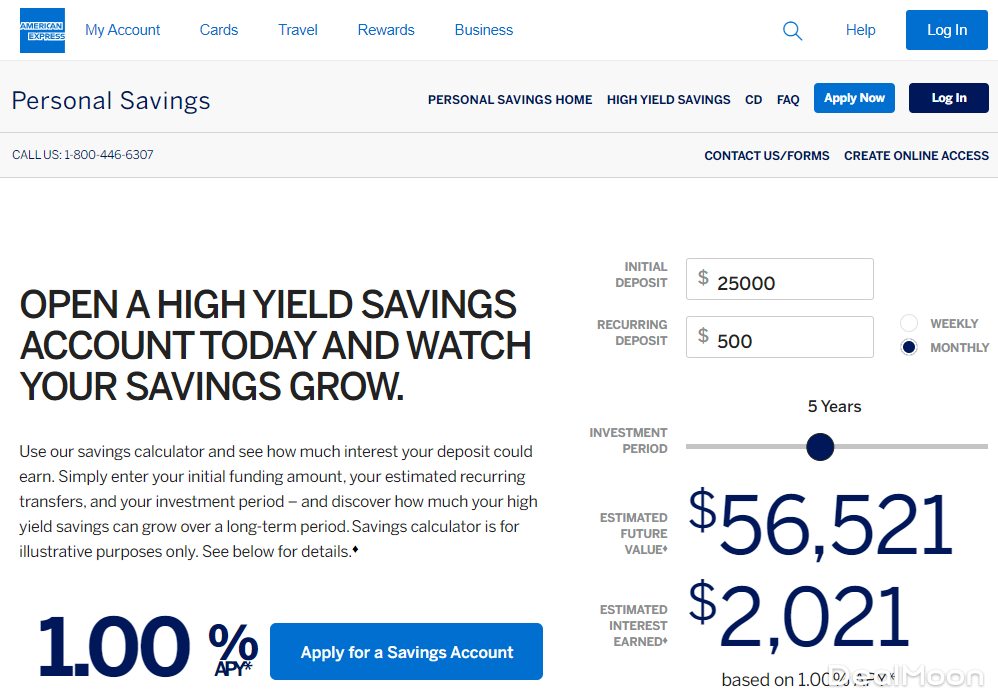

- American Express家的Personal Savings给到了1.00% APY,而且没有月费,如果你有他家的其他账户,还是很推荐的。但是,AMEX的手机APP不支持Savings Accounts,大概是想要专心服务信用卡客户吧。

- First Bank of Omaha Direct给到了0.90% APY,没有月费,ATM网络覆盖很广,但是如果你不小心有透支,他家的overdraft fee很高。

- Barclays几天前还是1.15%APY,现在已经变成1% APY了,没有月费,如果透支或者balance少于最低要求,non-sufficient funds fee for overdraft也只有$5

- Capital One 360 Performance Savings虽然给出的利率也是1% APY,但是如果你有他家的其他账户,6月30日以前把一定数目的钱转去360 Performance Savings放3个月,到9月底,就可以获得$450的奖励,这样算来,APY一下就完胜所有市场上的竞争者了

- HSBC的Direct Savings现在是1.01% APY,稍稍很多竞争者高出1个百分点,当然HSBC名号响,很多人还是愿意 把钱放在大银行放心。

- TAB Bank的Savings现在给到了1.10% APY,如果不算Capital One额外给出的$450奖励,TAB Bank是仅次于Barclays第二高的利率。

所以,结论就是,截止目前,如果你有Capital One的账户,把钱转到360 Performance Savings,放到9月底,1.00% APY的同时可以拿到$450的奖励。否则的话,其他High Yield Savings Accounts基本都在1.00% APY。

Money Market Accounts (MMA)

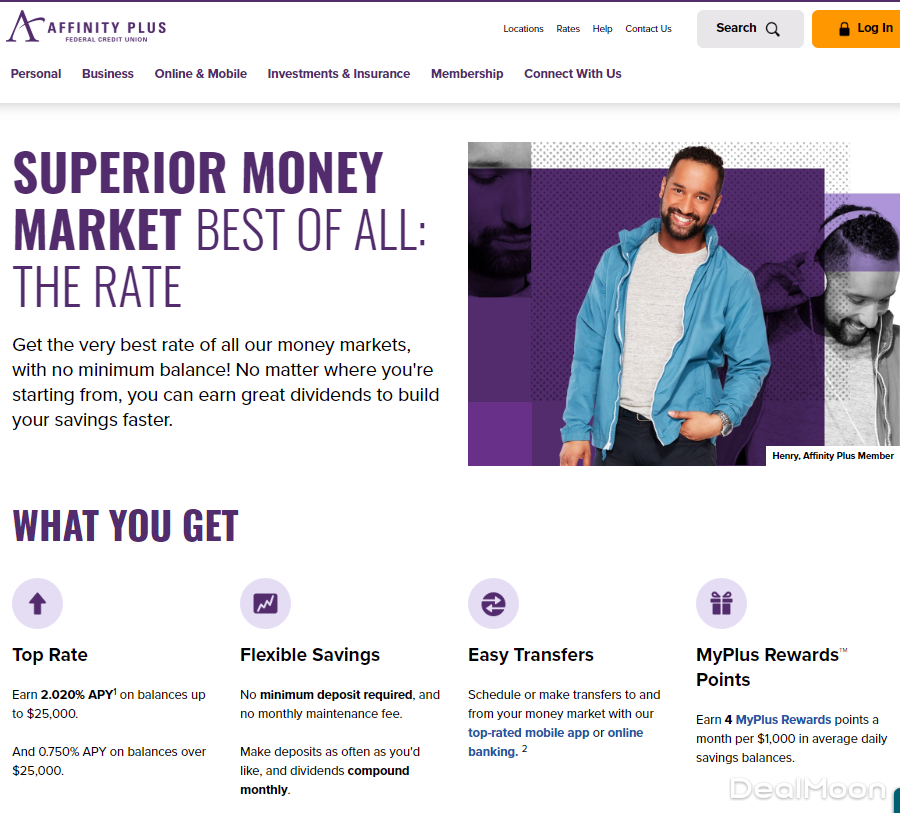

- Affinity Plus和下面提到的PMCU给出的MMA利率很有意思,是reverse condition rate,意思就是前面$25k的存款,给到2.02% APY超高,但是超过$25k的部分,就只有0.75%,我猜想他家估计是觉得很多人会喜欢只用一到两家银行,而不是把钱分散到各个地方,所以只要他家用高利率把客户吸引过来,他们就很有可能会之后的很多钱拿过来,毕竟一笔一笔认真算钱的人有限。

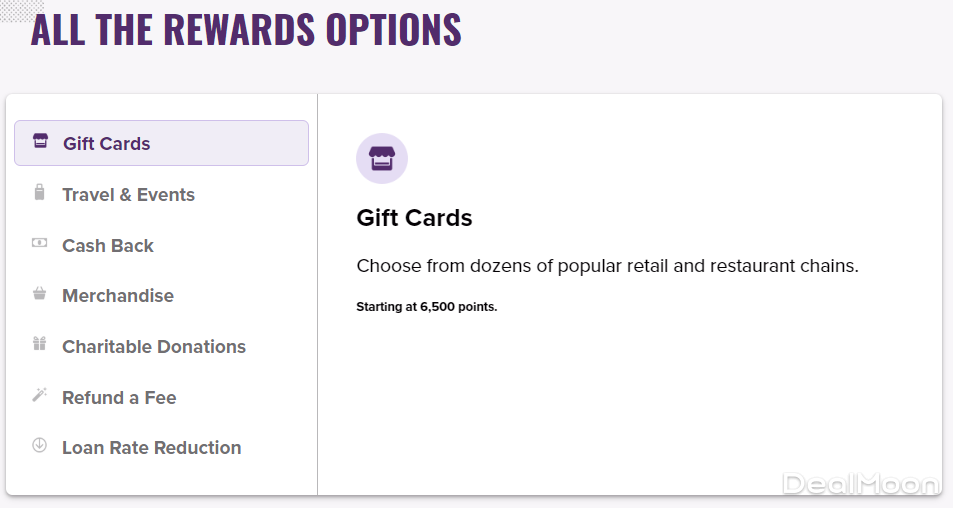

Affinity Plus另一个值得一提的亮点,是他家有Reward Points,有点儿类似一般信用卡的奖励机制,这还是我第一次在MMA看到。

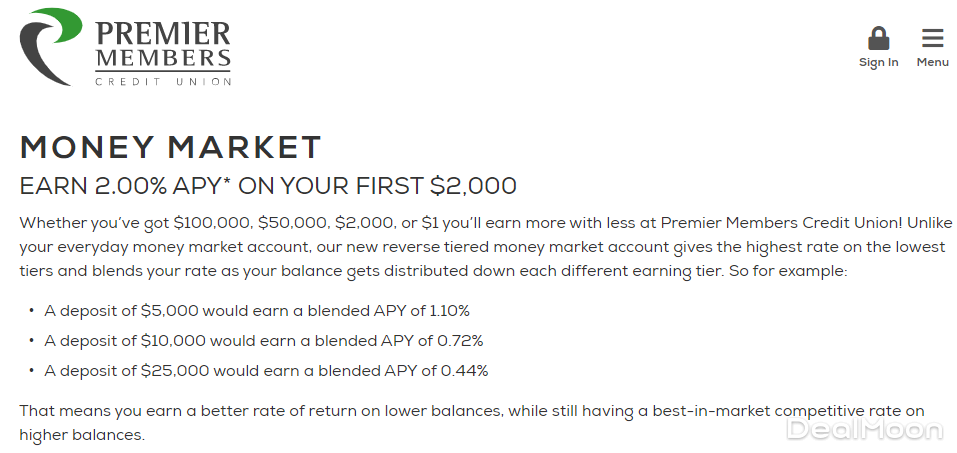

- Premier Members Credit Union (PMCU),也是reverse condition rate,但是只有前面$2k给到2% APY,然后到$5k,给到1.10% APY, 到10k降到0.72%, 到25k, 只有0.44% APY而已。

- UFB Direct Premium Money Market属于一般市面上比较常见的利率算法,前面$25k, 只有0.5% APY,但超过$25k的部分,给到1%。我一个星期以前看,超过$25k的部分是给到1.51%,6月26日星期五看,超过$25k的部分是1.35%,现在居然已经降到1%了,变化赶上变脸了。

- Prime Alliance Bank Personal MMA前几天还是前$10k给到1.45% APY, 超过$10k的部分, 给到1.01% APY;今天我再看,就已经降到了1.01%,和比较好的Savings一比就没了优势。

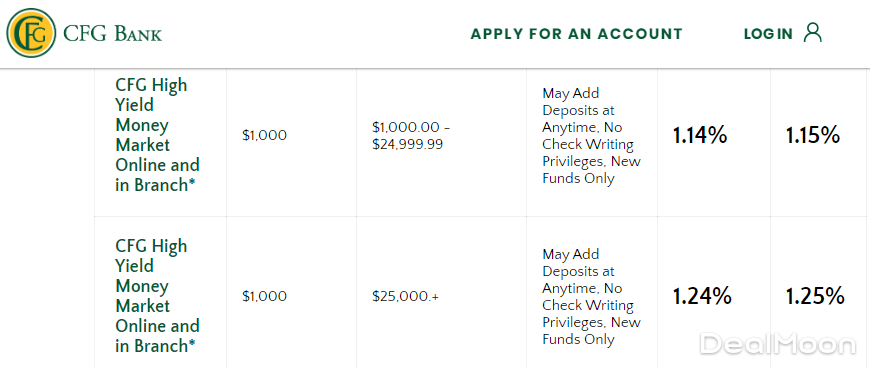

- CFG High Yield Money Market是我找到目前利率最好的MMA,前面$25k, 给到1.15% APY,超过$25k的部分,给到了1.25% APY。但是他家还有两个额外的要求,就是每天不能取出超过$5k的钱,每30天不能取出超过$30k的钱。

君君提示:你也可以发布优质内容,点此查看详情 >>

本文著作权归作者本人和北美省钱快报共同所有,未经许可不得转载。长文章仅代表作者看法,如有更多内容分享或是对文中观点有不同见解,省钱快报欢迎您的投稿。

最新评论 7

:不太懂“从Savings Accounts或者Money Market Accounts里交易取钱的次数每个月不能超过六次”。因为我的checking account用来付账单,为了方便查账,我把存着买房子的钱全放到Saving account去了,如果以后买房是不是不可以一次性拿来使用😱

:可以啊 规定的是每个月取钱的次数 没有规定数额 所以完全可以一次取很多

回复 @馋嘴猫咪TZ:明白,谢谢你的回复

:现在连high yield saving账户的利率都没法看了![[捂脸哭]](/assets/emoji/comment-emoji/dm_wulianku@2x.png?v=1) 除了偶尔能薅个开新账户的羊毛,还真不知道怎么才能赶上3%的通胀

除了偶尔能薅个开新账户的羊毛,还真不知道怎么才能赶上3%的通胀

:唉 惨不忍睹啊

:可能只能指数基金和买房了。